Alpha Bank: Κέρδη μετά από φόρους 92,7 εκατ. ευρώ στο τρίτο τρίμηνο 2022

Καθαρά κέρδη μετά από φόρους που αναλογούν στους μετόχους, ύψους 335,4 εκατ. ευρώ, κατέγραψε η Alpha Bank στο 9μηνο του 2022, με τα αντίστοιχα κέρδη για το γ’ τρίμηνο να ανέρχονται στα 92,7 εκατ. ευρώ.

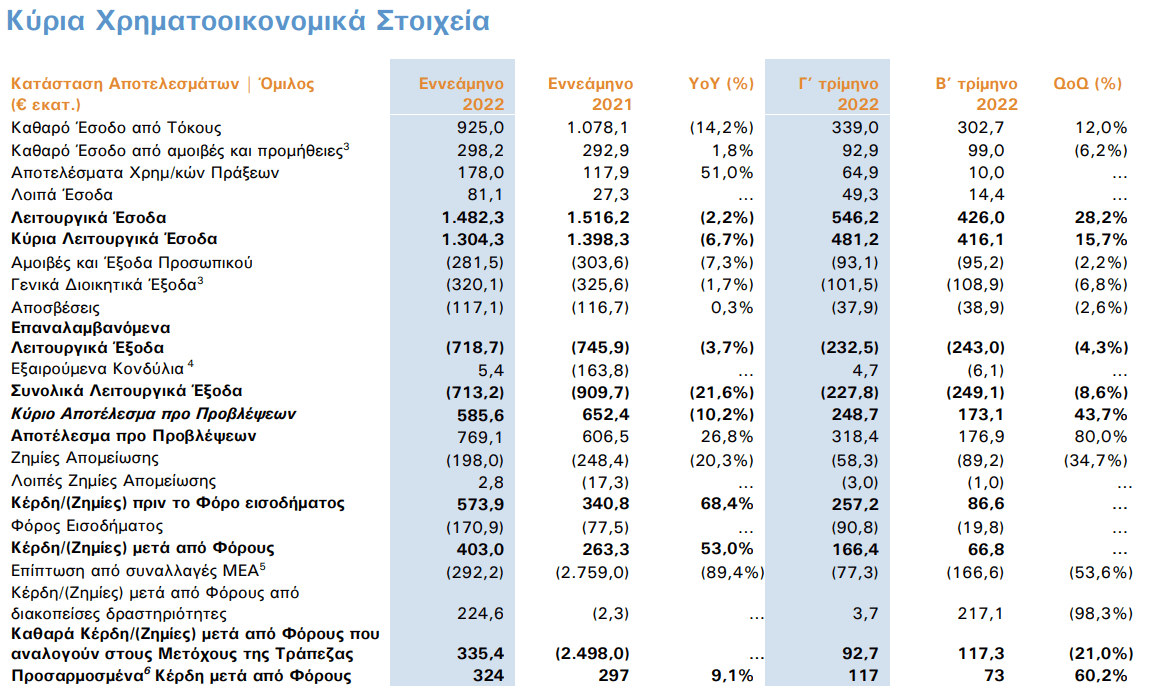

Η επισκόπηση των οικονομικών αποτελεσμάτων, όπως την παρουσιάζει η τράπεζα στην ανακοίνωσή της, έχει ως εξής:

• Το Καθαρό Έσοδο Τόκων αυξήθηκε κατά 12% σε τριμηνιαία βάση (ή 17% σε επαναλαμβανόμενη βάση) και ανήλθε σε €339 εκατ., επωφελούμενο από την αύξηση των χορηγήσεων και των εσόδων χρεογράφων, καθώς και από τη θετική επίπτωση της αύξησης των επιτοκίων.

• Τα Καθαρά Έσοδα από προμήθειες ανήλθαν σε €92,9 εκατ., μειωμένα κατά 6,2% σε τριμηνιαία βάση, ως αποτέλεσμα της απόσχισης του τομέα αποδοχής συναλλαγών καρτών. Σε επαναλαμβανόμενη βάση, τα έσοδα από Προμήθειες αυξήθηκαν κατά 5,7% το γ’ τρίμηνο, λόγω της αύξησης των προμηθειών Πιστωτικών Καρτών και Πληρωμών καθώς και της αύξησης των χορηγήσεων δανείων.

• Τα Επαναλαμβανόμενα Λειτουργικά Έξοδα ανήλθαν σε €232,5 εκατ., μειωμένα κατά 4,3% σε τριμηνιαία βάση, ως αποτέλεσμα της απόσχισης του τομέα αποδοχής συναλλαγών καρτών. Τα συνολικά Λειτουργικά Έξοδα μειώθηκαν κατά 8,6%, επίδοση καλύτερη σε σχέση με το προηγούμενο τρίμηνο λόγω των μη Επαναλαμβανόμενων Εσόδων ύψους €4,7 εκατ. (έναντι έκτακτων εξόδων €6,1 εκατ. που καταγράφηκαν το β’ τρίμηνο).

• Το Κόστος Πιστωτικού Κινδύνου διαμορφώθηκε σε 61 μονάδες βάσης, λαμβανομένων υπόψη των ζημιών απομείωσης ύψους €39 εκατ., ως αποτέλεσμα της σταθερής επίδοσης των καθαρών ροών ΜΕΑ που καταγράφηκε το γ’ τρίμηνο, καθώς και των εξόδων διαχείρισης καθυστερήσεων €19 εκατ. Το Εννεάμηνο 2022, το κόστος πιστωτικού κινδύνου ανήλθε σε 70 μονάδες βάσης.

• Τα Κέρδη μετά από Φόρους ανήλθαν σε €92,7 εκατ. Τα προσαρμοσμένα Καθαρά Κέρδη μετά από Φόρους ανήλθαν σε €117 εκατ. μη συμπεριλαμβανομένων: α) των Εσόδων από χρηματοοικονομικές πράξεις ύψους €69 εκατ., β) των μη επαναλαμβανόμενων λειτουργικών εξόδων ύψους €5 εκατ., γ) των φόρων σχετιζόμενων με τα παραπάνω, ύψους €24 εκατ., δ) της επίπτωσης των συναλλαγών ΜΕΑ €77 εκατ. και ε) των εσόδων από διακοπείσες δραστηριότητες και άλλες συναλλαγές ύψους €4 εκατ.

Κύριες Εξελίξεις

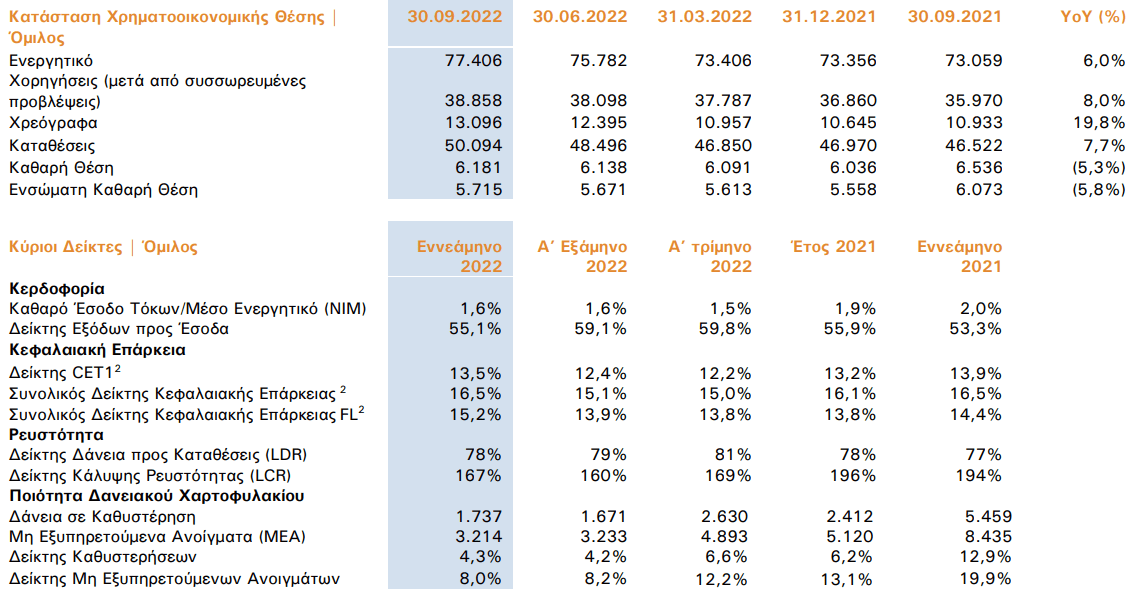

• Το χαρτοφυλάκιο Εξυπηρετούμενων Δανείων αυξήθηκε κατά 2% σε τριμηνιαία βάση και ανήλθε σε Ευρώ 31,4 δισ. (+9% σε ετήσια βάση) ως αποτέλεσμα καθαρής πιστωτικής επέκτασης ύψους Ευρώ 0,5 δισ. προς Επιχειρήσεις. Ο στόχος που είχε τεθεί για το 2022 έχει επιτευχθεί ήδη από το εννεάμηνο, επιβεβαιώνοντας την ηγετική θέση της Τράπεζας στον τομέα πιστοδοτήσεων Επιχειρήσεων.

• Αύξηση των καταθέσεων κατά €1,6 δισ. σε τριμηνιαία βάση, χρηματοδοτώντας την επέκταση του χαρτοφυλακίου δανείων.

• Ο Δείκτης Μη Εξυπηρετούμενων Ανοιγμάτων του Ομίλου μειώθηκε κατά 20 μονάδες βάσης σε σχέση με το προηγούμενο τρίμηνο και ανήλθε σε 8%, ως αποτέλεσμα της πιστωτικής επέκτασης. H συνέπεια των Πελατών ως προς τη διευθέτηση των οφειλών τους παραμένει σχεδόν αμετάβλητη, παρά τις έντονες πληθωριστικές πιέσεις και την αύξηση του ενεργειακού κόστους.

• Το Κύριο Αποτέλεσμα προ Προβλέψεων αυξήθηκε κατά 43,7% σε τριμηνιαία βάση, ως αποτέλεσμα της ενισχυμένης κύριας λειτουργικής κερδοφορίας (+16%) και της μείωσης του κόστους, υποστηρίζοντας τις προοπτικές για το 2022. Τα Κύρια Λειτουργικά Έσοδα αυξήθηκαν με ταχύτερο ρυθμό σε σχέση με το α’ τρίμηνο, κατά 11%.

• Σε επαναλαμβανόμενη βάση, το Καθαρό Έσοδο Τόκων αυξήθηκε κατά 17% σε σχέση με το προηγούμενο τρίμηνο, λόγω της αύξησης των χορηγήσεων δανείων, των υψηλότερων εσόδων από το χαρτοφυλάκιο των ομολόγων καθώς και την θετική επίπτωση από την αύξηση των επιτοκίων. Αναμένεται περαιτέρω αύξηση στο Καθαρό Έσοδο Τόκων λόγω της δυναμικής του ισολογισμού και των μακροοικονομικών εξελίξεων, ακόμη και κάτω από συντηρητικές παραδοχές.

• Η απόσχιση του τομέα αποδοχής συναλλαγών καρτών, η οποία είχε περιορισμένη επίπτωση στα αποτελέσματα του τριμήνου, ενισχύει την αναπτυξιακή μας πορεία και τον μετασχηματισμό προς ένα πιο λιτό και αποδοτικότερο μοντέλο λειτουργίας.

• Περαιτέρω πρόοδος επετεύχθη ως προς τους στόχους ενίσχυσης των εποπτικών κεφαλαίων, με τον Δείκτη Κεφαλαίων Κοινών Μετοχών της Κατηγορίας 1, με πλήρη εφαρμογή της Βασιλείας ΙΙΙ (FL CET1), να ανέρχεται σε 12,1%2 , ενισχυμένος κατά 47 μονάδες βάσης. Οι Κεφαλαιακοί Δείκτες αναμένεται να ενισχυθούν περαιτέρω το 2023 κατά 65 μονάδες βάσης από τις προγραμματισμένες συνθετικές τιτλοποιήσεις.

• Σε ένα απαιτητικό οικονομικό κλίμα, η Τράπεζα ολοκλήρωσε τον Οκτώβριο με επιτυχία την έκδοση ομολόγου υψηλής εξοφλητικής προτεραιότητας ύψους Ευρώ 400 εκατ., τριετούς διάρκειας με δυνατότητα ανάκλησης στο δεύτερο έτος με κουπόνι 7% και με τιμολόγηση συμβατή με το ισχύον επιτοκιακό περιβάλλον. Συνυπολογιζόμενης της έκδοσης, ο δείκτης Ελαχίστων Απαιτήσεων Ιδίων Κεφαλαίων και Επιλέξιμων Υποχρεώσεων (MREL) διαμορφώνεται στο 19,5%.

Με αφορμή την ανακοίνωση των αποτελεσμάτων, ο CEO του Ομίλου Alpha Bank Βασίλης Ψάλτης (φωτο) δήλωσε:

“ Η Alpha Bank διατήρησε την ισχυρή δυναμική της και στο τρίτο τρίμηνο του έτους, επιτυγχάνοντας διατηρήσιμα θετικά αποτελέσματα που αντικατοπτρίζουν τη συνεχή πρόοδο που σημειώνεται στην υλοποίηση του Στρατηγικού μας Σχεδίου, Project Tomorrow. Παρά την αβεβαιότητα που επικρατεί στην παγκόσμια οικονομία, ο μετασχηματισμός της Τράπεζάς μας βρίσκεται σε πλήρη εξέλιξη, η κεφαλαιακή μας θέση παραμένει ισχυρή, η ποιότητα των περιουσιακών μας στοιχείων βελτιώνεται, και, χάρη στις αποφασιστικές και έγκαιρες πρωτοβουλίες μας, η κερδοφορία μας ενισχύεται.

Κατά το Εννεάμηνο του έτους, επιτύχαμε κερδοφορία ύψους €335 εκατ., επίδοση που μας επιτρέπει να βελτιώσουμε τις εκτιμήσεις μας για την κερδοφορία της Τράπεζας το 2022 σε 7%. Το καθαρό έσοδο τόκων αυξήθηκε κατά 12% σε τριμηνιαία βάση, τροφοδοτούμενο σε μεγάλο βαθμό από την αύξηση των χρηματοδοτήσεων, καθώς εδραιώσαμε τη θέση μας ως ο βασικός χρηματοδότης των ελληνικών επιχειρήσεων, με το χαρτοφυλάκιο εξυπηρετούμενων δανείων της Τράπεζας να διαμορφώνεται πλέον σε €30,7 δισ., επιτυγχάνοντας ήδη τον ετήσιο στόχο για τα επιχειρηματικά δάνεια.

Η επιτυχής έκδοση Ομολόγου Υψηλής Εξοφλητικής Προτεραιότητας ύψους €400 εκατ. που πραγματοποιήθηκε τον Οκτώβριο, επιβεβαιώνει την ισχυρή παρουσία μας στις κεφαλαιαγορές και την ικανότητά μας να υλοποιούμε τη στρατηγική μας ακόμη και σε περιόδους υψηλής μεταβλητότητας. Με την έκδοση αυτή, βελτιώσαμε το χρηματοδοτικό προφίλ της Τράπεζας και αποδείξαμε την προσαρμοστικότητά μας, επιτυγχάνοντας ελκυστικό επιτόκιο σε ένα περιβάλλον γεμάτο προκλήσεις για τις διεθνείς αγορές.

Καθώς η γεωπολιτική αστάθεια ρίχνει τη σκιά της στη μακροοικονομική εικόνα σε παγκόσμιο επίπεδο, η ελληνική οικονομία σημείωσε ισχυρές επιδόσεις και βρίσκεται σε ευνοϊκότερη θέση να διαχειριστεί εξωτερικούς κλυδωνισμούς. Το ελληνικό ΑΕΠ αναμένεται να αυξηθεί κατά 2% το 2023, πολύ πάνω από τον μέσο όρο της Ε.Ε., απόδειξη της ανθεκτικότητας που έχει αναπτύξει τα τελευταία χρόνια η ελληνική οικονομία.

Οι προοπτικές για την Alpha Bank είναι εξίσου θετικές και προσεγγίζουμε αυτή την περίοδο αβεβαιότητας από μία θέση πραγματικής ισχύος. Τα κονδύλια του Ταμείου Ανάκαμψης και Ανθεκτικότητας της Ε.Ε. και η συνεχιζόμενη, αξιοσημείωτη εισροή επενδύσεων στην Ελλάδα, προοιωνίζονται συνέχιση της επέκτασης του δανειακού μας χαρτοφυλακίου. Μπορώ, συνεπώς, με ασφάλεια να επιβεβαιώσω ότι βρισκόμαστε σε τροχιά επίτευξης των μακροπρόθεσμων φιλοδοξιών μας που παρουσιάσαμε προς την επενδυτική κοινότητα, με το στρατηγικό σχέδιο Project Tomorrow”.

Αυξημένες επενδύσεις στην ελληνική οικονομία

Κατά την ενημέρωση των διεθνών αναλυτών, ο κ. Ψάλτης σημείωσε πως χάρη στα γερά της θεμέλια, η Τράπεζα είναι έτοιμη να αντιμετωπίσει τις μελλοντικές προκλήσεις.

Τόνισε ότι η ανάπτυξη του χαρτοφυλακίου της Τράπεζας πραγματοποιείται με βιώσιμο τρόπο, τόσο από πλευράς κινδύνου, όσο και από πλευράς κερδοφορίας, ενώ συμπλήρωσε ότι η εξυγίανση του ισολογισμού και η βελτίωση της αποτελεσματικότητας των λειτουργιών της Τράπεζας, μεταφράζεται σε βελτιωμένα επίπεδα κερδοφορίας για τον Όμιλο και απόδοσης ιδίων κεφαλαίων της τάξη του 7%, ήδη από φέτος.

Από τη μεριά του, ο CFO του Ομίλου Alpha Bank, Λάζαρος Παπαγαρυφάλλου, σημείωσε ότι η Τράπεζα συνεχίζει να χρηματοδοτεί την ανάπτυξη με εσωτερικά μέσα, προσθέτοντας ότι η Τράπεζα πέτυχε ισχυρή οργανική παραγωγή κεφαλαίου, επιτρέποντάς τη δημιουργία κεφαλαιακής βάσης, τόσο χάρη στα κέρδη της περιόδου, όσο και στις επακόλουθες ανακτήσεις DTA, υπεραντισταθμίζοντας έτσι την επαναλαμβανόμενη επίπτωση από την απόσβεση των DTC.

Κινηθήκαμε γρήγορα

Τα Μη Εξυπηρετούμενα Ανοίγματα στην Ελλάδα παρέμειναν σχεδόν αμετάβλητα σε τριμηνιαία βάση και ανήλθαν σε €3,2 δισ., με τον Δείκτη Μη Εξυπηρετούμενων Ανοιγμάτων σε επίπεδο Ομίλου να βρίσκεται στο 8%, σημειώνοντας μείωση κατά 20 μονάδες βάσης, σε σχέση με το προηγούμενο τρίμηνο. Παρά τις έντονες πληθωριστικές πιέσεις και το αυξημένο ενεργειακό κόστος, η συνέπεια των Πελατών στη διευθέτηση των οφειλών τους παρέμεινε σχεδόν αμετάβλητη, δείχνουν τα αποτελέσματα της Τράπεζας. Στην κατεύθυνση αυτή, καθοριστικό ρόλο έπαιξε το γεγονός ότι η Τράπεζα ανέλαβε γρήγορα δράση, παίρνοντας έγκαιρα μέτρα, ήδη από το δεύτερο τρίμηνο του έτους, καθώς ήρθε σε επαφή με τους Πελάτες της προσφέροντας φιλικές προσφορές προϊόντων, προκειμένου να αποτραπούν νέες καθυστερήσεις. «Τα μέτρα που λάβαμε έχουν ήδη φέρει σημαντικά αποτελέσματα, καθώς παρατηρούμε αποκλιμάκωση στις καθυστερήσεις αυτού του τριμήνου, ενώ τα ποσοστά ανταπόκρισης συνεχίζουν να είναι ενθαρρυντικά», υπογράμμισε ο κ. Ψάλτης. Στόχος της Τράπεζας είναι ο δείκτης ΜΕΑ να πέσει κάτω από τα Ευρώ 3 δις., σημείωσε ο κ. Παπαγαρυφάλλου.

Η Τράπεζα βρίσκεται σε εξαιρετικά βελτιωμένη θέση, υπογράμμισε ο CEO του Ομίλου, κάνοντας σαφές, ωστόσο, ότι η προσοχή πρέπει να στραφεί στην ποιότητα των στοιχείων ενεργητικού. Συγκεκριμένα, ο κ. Ψάλτης τόνισε ότι «συνεχίζουμε να εξετάζουμε προσεκτικά το χαρτοφυλάκιό μας για πρώιμα προειδοποιητικά σημάδια», υπογραμμίζοντας, ωστόσο, ότι το εταιρικό χαρτοφυλάκιο δανείων της Τράπεζας δείχνει αξιοσημείωτη ανθεκτικότητα. Σε ό,τι αφορά στα ενυπόθηκα στεγαστικά δάνεια, ο κ. Ψάλτης τόνισε ότι το χαρτοφυλάκιο Πελατών (back-book) της Τράπεζας παραμένει πλήρως αποδοτικό, έχοντας επιδείξει μεγάλη ανθεκτικότητα.

Το money-money.gr είναι πιστοποιημένο μέλος του μητρώου on line media

Το money-money.gr είναι πιστοποιημένο μέλος του μητρώου on line media