Στα ύψη το κόστος δανεισμού του ελληνικού δημοσίου παρά την αναβάθμιση από την S& P - Νέος δανεισμός με 7ετές

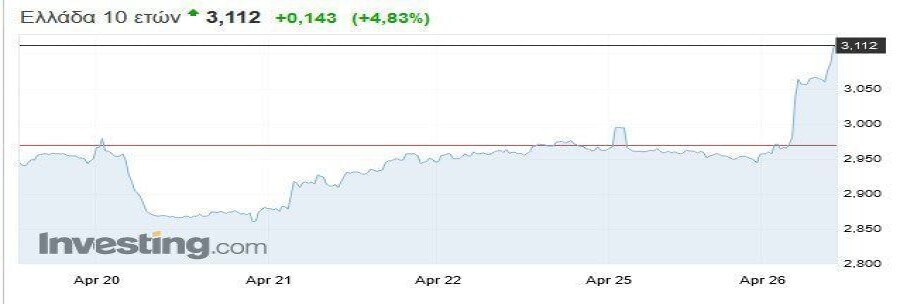

Ξεπέρασε το 3,12% η απόδοση (επιτόκιο) του ελληνικού κρατικού ομολόγου 10 ετούς διάρκεια που είναι υπό διαπραγμάτευση στην ελεύθερη αγορά, παρά την αναβάθμιση που έγινε την περασμένη Παρασκευή από την εταιρεία αξιολόγησης S&P Global Ratings (Standard & Poor’s).

Στο μεταξύ το ελληνικό Δημόσιο ετοιμάζεται να δανειστεί επανεκδίδοντας το 7ετές ομόλογο που είχε εκδώσει τον Απρίλιο του 2020.

Ο Οργανισμός Διαχείρισης Δημοσίου Χρέους έδωσε εντολή σε έξι επενδυτικές τράπεζες για επανακυκλοφορία του 7ετούς ομολόγου, σύμφωνα με τη σχετική ανακοίνωση.

Συνδιαχειριστές της έκδοσης θα είναι οι BNP Paribas, BofA Securities, Citi, Deutsche Bank, Golamdn Sachs και JP Morgan.

Οπως αναφέρει η εντολή, πρόκειται να επανεκδοθεί ο τίτλος που είχε εκδοθεί τον Απρίλιο του 2020 με ωρίμανση στις 22 Απριλίου 2027 και κουπόνι 2%.

Η νέα έξοδος στις αγορές έρχεται αμέσως μετά την αναβάθμιση από την S&P του αξιόχρεου της χώρας σε ΒΒ+.

Προσθήκη ελληνικών μετοχών στους δείκτες MSCI βλέπει η Société Générale

Προς έλεγχο «Πόθεν έσχες», το «Golden boy» της ΔΕΗ;

«Σερσέ λα φαμ» στο ΣΥΡΙΖΑ: Το «παζλ» της κάλπης για Κεντρική Επιτροπή και πρόεδρο στις 15 Μαΐου

Πηγή: politicus.gr

Το money-money.gr είναι πιστοποιημένο μέλος του μητρώου on line media

Το money-money.gr είναι πιστοποιημένο μέλος του μητρώου on line media